SBI新生銀行は気候関連財務情報開示タスクフォース(TCFD:Task Force on Climate-related Financial Disclosures)の提言への賛同を表明しています。

SBI新生銀行グループの気候変動への取り組みについて、TCFDのフレームワークに沿ってご説明します。

持続可能な社会の実現のためには、気候変動への対応は不可欠であると認識しており、サステナビリティ重点課題のひとつとして「気候変動などの環境課題への対応」を掲げています。気候変動への対応に資する事業への投融資など、さまざまな取り組みを通じて社会的な価値創出と、当行グループの中長期的な企業価値向上に努めています。

当行グループでは各社の事業を通じた気候変動対応を継続的に実施してきており、気候変動に資するファイナンス組成に取り組んでいます。法人向けの再生可能エネルギーアセットやグリーンビル案件へのファイナンス、個人向けの太陽光パネルへのファイナンス等さまざまなメニューを取り揃えており、今後も引き続きファイナンスを通じた気候変動対応を実施していきます。

また、事業を通じた気候変動対応をより一層強固なものとするべく、以下のような取り組みを進めてきました。気候変動やサステナビリティ全般にわたる国内外の情勢を勘案しつつ、今後も引き続き事業を通じた気候変動対応を推進 していきます。

資金調達面での取り組み

- 日本銀行が実施する気候変動対応を支援するための資金供給オペレーションの利用

気候変動対応に資する投融資の実績

2024年度実績:6,242億円(当行単体・組成額ベース) - 個人のお客さま向けのサステナビリティ預金の募集

資金供給面での取り組み

- 当行によるグリーン評価案件の継続的な実行(昭和リースが組成するファンドに対する評価案件も含む)

- グリーンファイナンスの組成能力を有する金融機関として環境省のグリーンファイナンスサポーターズ制度への登録

- トランジション資金の供給における、経済産業省による成果連動型利子補給制度の活用

- 資金の出し手としての当行グループのグリーンファイナンス・フレームワークの改定

トランジション関連のファイナンス実行と並行し、営業部署、審査部署、サステナビリティ部署等の担当者が参加する部署間横断の「トランジションタスクフォース」による活動を継続しています。このタスクフォースは、お客さまと実りある対話(エンゲージメント)を行うために必要な情報を蓄積し、営業担当者へ還元することを目的の一つとしています。2024年度は、トランジションセクターの事業構造や、移行に不可欠となる技術の概要、イノベーションの知見などについて調査を進めました。これらの調査結果は、営業担当者を対象とした勉強会開催や、分析ツールの提供などを通じて還元しています。

気候変動リスクは主に物理的リスクと移行リスクに分類されます。

物理的リスク:

気候変動による災害等により顕在化するリスク。洪水、暴風雨などの気象事象によってもたらされる財物損壊などの直接的インパクト、グローバルサプライチェーンの中断や資源枯渇などの間接的インパクト等が想定されます。

移行リスク:

脱炭素社会へ移行する過程で発生する企業等の事業上および財務上のリスク。GHG排出量が大きい事業や資産の再評価によりもたらされるリスク等が想定されます。

気候変動の影響を受けると思われるセクターについて、その気候変動リスクを定性的に評価しました。当行グループでは、定性評価の結果およびエクスポージャーの大きさに基づき、セクターおよびアセットタイプごとに優先順位を付けたうえで、定量的な分析などによるリスクの深掘りを実施しています。

気候変動への対応を経営上の重要課題のひとつと位置づけ、日頃よりモニタリングしている景気変動と2次元でシナリオの世界観、機会とリスクを整理しました。また、世の中が2℃以下のシナリオに向かっていることを受けて、当行グループの対応状況をまとめました。

気候変動リスクについて当行グループに重要な影響を与える投融資先セクターを特定するにあたっては、前述のリスクヒートマップのとおり、セクターごとにリスク評価を実施し、当行グループの投融資先ポートフォリオの構成から、重要度の検討を行っています。物理的リスクの高いセクターは「不動産(含む個人向け)」、移行リスクの高いセクターは、「電力ユーティリティ」「海運」「⽯油・ガス」に着目しています。これらのセクターにつきそれぞれ物理的リスクの定量化、移行リスクの定量化の結果を開示していく方針です。

物理的リスクについては、これまで、国内不動産ノンリコースローン、住宅ローン、国内プロジェクトファイナンス、および新生フィナンシャルの個人向け無担保ローンについて定量化しました。物理的リスクの影響額を試算したところ、2050年にかけての与信関連費用は累積で55億円から90億円程度と予測しています。現時点で早急に対応策を打つ必要はないと思われる水準であるものの、継続してモニタリングし、定量化範囲の拡大を検討していきます。

移行リスクについては、電力ユーティリティ、⽯油・ガス、海運セクターの影響額を試算したところ、2050年にかけての与信関連費用は累積で85億円から320億円程度と予測しています。脱炭素社会への移行に向け、取引先とのエンゲージメント強化やリスク管理体制の強化につなげていきます。今後も定量化範囲の拡大を検討しつつ、脱炭素社会への移行に向けた課題の解決に資するプロジェクトや事業者への投融資に積極的に取り組んでいきます。

気候変動に関するリスクへの対応の強化に向けて、前述の物理リスクと移行リスクに対処することを意図し、「責任ある投融資に向けた取組方針」を制定するとともに、「赤道原則(Equator Principles)」「ポセイドン原則」「GXリーグ」といった国内外のイニシアティブに参画し、リスクと経済合理性とを適切に判断したうえで、ファイナンスに取り組んでいます。

環境問題および社会課題に適切な配慮をしない企業と取引することを経営リスクととらえており、一部の特定事業に対する投融資については環境および社会に対する重大なリスクがあるという認識のもと、取引を禁止もしくは制限しています。

気候変動の観点では、予防的アプローチに基づき、新設の⽯炭火力発電の建設を使途とする新規の投融資をせず、⽯炭火力発電所向け投融資額の圧縮を進めています。

大規模な開発を伴うプロジェクトへの融資に際しては赤道原則に基づき、プロジェクトの環境・社会への影響をレビューし総合的な意思決定をすることで、企業としての社会的責任を果たすとともに、環境・社会リスク管理の高度化を図っています。

船舶ファイナンスに積極的に取り組む金融機関としてポセイドン原則に則り、お客さまおよび海運業界全体のトランジションを金融面から支援するとともに、事業に伴う気候変動リスクを管理していきます。

今後は新造/若齢船や二元燃料船といった最新技術を搭載した船舶に対するファイナンスを強化することで、融資ポートフォリオの継続的な入れ替えを図っていきます。

当行グループは経産省主導で進められているGXリーグ基本構想に賛同、参画し、カーボンニュートラルへの取り組みを推進していきます。

当行グループは、サステナビリティ重点課題のひとつとして掲げる「気候変動などの環境課題への対応」として、以下の目標を掲げています。環境・社会の課題解決に取り組むお客さまに資金提供することが金融機関の重要な役割であるとの認識のうえ、積極的に取り組みを支援し、カーボンニュートラルへの取り組みを推進していきます。また、引き続きグループ一丸となって自社としての温室効果ガス排出量の削減に取り組みます。

|

・サステナブルファイナンス組成金額を2030年度末までに累計5兆円 |

|

・温室効果ガス高排出セクター企業のトランジション推進の支援 |

|

・当行グループのエネルギー使用に伴う温室効果ガス排出量を2030年度末までにネットゼロ |

|

・石炭火力発電向けプロジェクトファイナンス融資残高を2040年度末までにゼロ |

|

・当行グループの投資融資ポートフォリオにおける温室効果ガス排出量を、2050年度末までにネットゼロ |

Scope1・2の中で最も寄与の大きい電力を中心に、SBI新生銀行およびグループ会社のGHG排出量を計測しています。

2024年度の排出量は、以下リンクESGデータの「環境」よりご確認ください。

https://corp.sbishinseibank.co.jp/ja/sustainability/data/esg.html

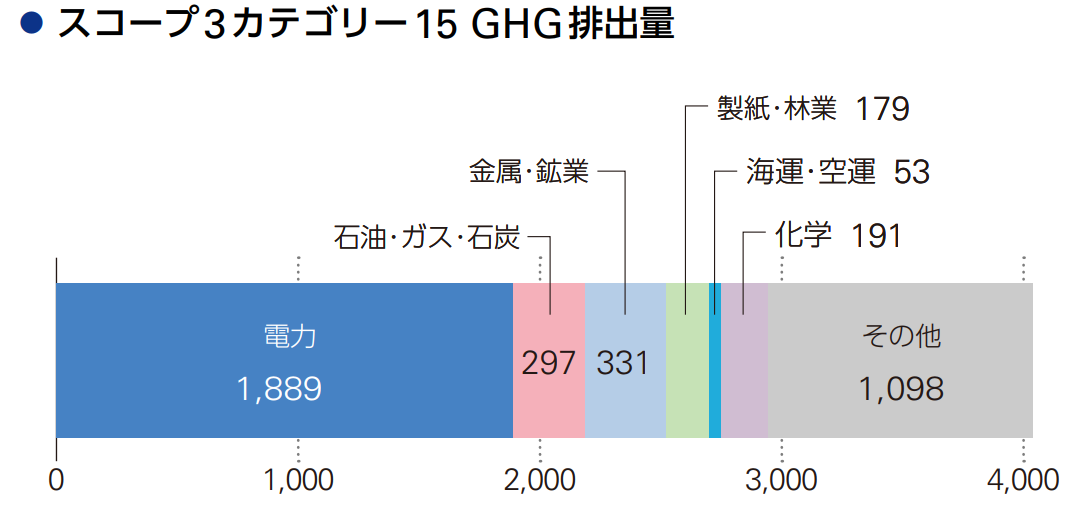

投融資先ポートフォリオのGHG排出量実績は、PCAFが公開する国際的な基準に準拠して算定しております。

|

アセットタイプ |

計算対象先残高 (十億円) |

GHG排出量 (ktCO2e) |

GHG排出原単位 |

データ品質 スコア |

|

事業法人 |

2,664 |

4,039 |

1.52(ktCO2e/十億円) |

2.14 |

|

プロジェクトファイナンス |

390 |

1,590 |

0.57(ktCO2e/MWh) |

2.98 |

|

不動産ノンリコースローン |

906 |

145 |

0.09(ktCO2e/千㎡) |

4.00 |

|

住宅ローン |

1,221 |

89 |

1.42(ktCO2e/戸) |

4.19 |

(注)

1. 当該GHG排出量は、PCAFの公開する国際的な基準に準拠し算定しております。

2. データ質スコア:投融資先GHG排出量の計測・推定アプローチ別に計測・推定精度を5段階でスコア化しており、値が小さいほど精度が高いことを表します。

3. 当該GHG排出量は、各投融資先のGHG排出量のうち、当行グループの寄与分を算出しています。

4. PCAF基準におけるアセットタイプのうち、事業法人は「上場株式および社債」ならびに「事業融資および非上場株式」、住宅ローンは「居住用不動産」、プロジェクトファイナンスは「プロジェクトファイナンス」、不動産ノンリコースローンは「商業用不動産」の算定方法に基づき、投融資先ポートフォリオGHG排出量を計測しました。